近日,招商蛇口租赁住房REIT创下了年内公募REITs网下全场询价倍数新高,而隶属于“壹栈人才公寓”的基础设施资产,则凭借亮眼的经营指标和财务指标,“壹栈”成名。

01 “资产荒”格局下,资本市场迎优质资产

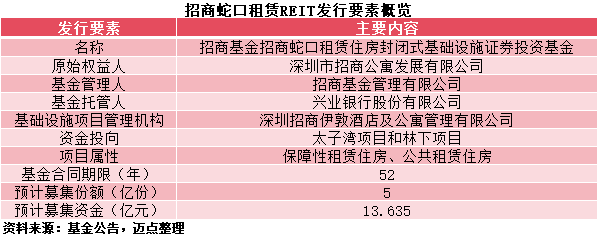

近日,由招商蛇口全资子公司深圳市招商公寓发展有限公司作为原始权益人的招商基金招商蛇口租赁住房封闭式基础设施证券投资基金(简称“招商蛇口租赁住房REIT”)完成网下询价,根据《发售公告》,招商蛇口租赁住房REIT网下询价阶段全场认购倍数达103.66倍,创下2024年公募REITs网下全场询价倍数新高。

从资本市场层面来看,进入2024年以来,由于我国经济基本面显著承压,因此市场更为青睐具有确定性收益的资产类别,而REITs凭借其强制高比例分红的特性,叠加自身价格相对较低,吸引了大量机构投资者。根据海通证券的统计,2023年底与2024年上半年的机构投资者持仓市值占所有主要持有人持仓市值的比例分别达到38%和39%。

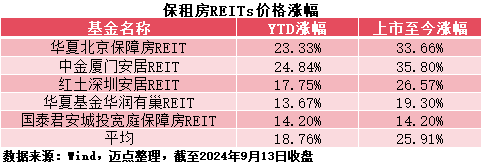

从行业层面来看,保租房项目受宏观经济波动的影响较小,需求较为刚性,具备一定的抗周期属性。与此同时,保租房项目由于租金低于市场化租赁住房,出租率更为稳定。此外,保租房REITs扩募潜力较强,可扩募资产储备丰厚,价值重估空间得以打开。结合已上市5单保租房REITs的价格表现来看,截至9月13日收盘,年内平均涨幅达到18.76%,上市至今平均涨幅达到25.91%,不仅在公募REITs市场中领先于其他资产类型,而且大幅跑赢股市和债市。

具体到招商蛇口租赁住房REIT,基础设施资产分别为深圳太子湾项目和林下项目,项目评估总值合计为12.46亿元,预计募集资金达到13.635亿元,溢价率为9.43%。某公募基金人士对迈点表示,溢价的存在说明了基金的稀缺性和对招商蛇口租赁住房REIT未来投资价值的良好预期。

02 百倍认购的背后,“壹栈”拿数据说话

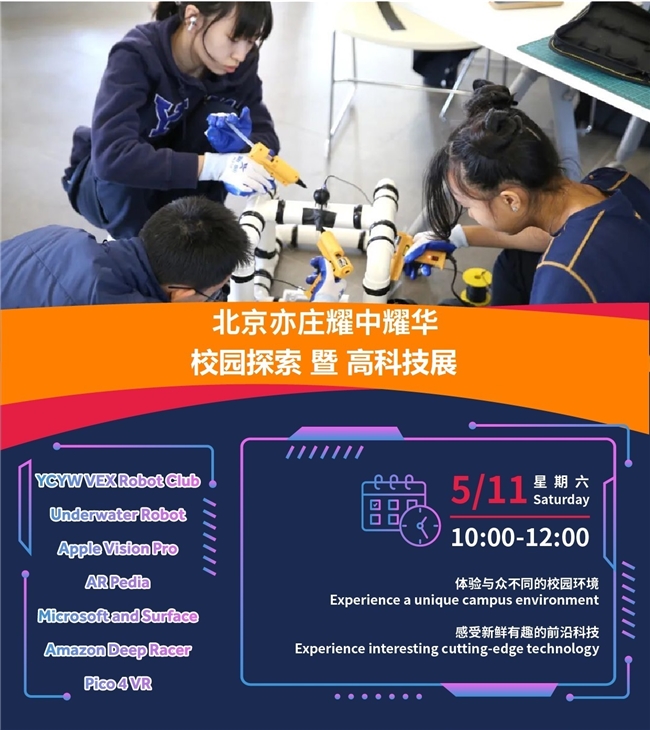

招募说明书显示,招商蛇口租赁住房REIT的基础设施项目分别为隶属于“壹栈人才公寓”产品线的太子湾项目和林下项目,建筑面积合计约6.53万平方米,合计包含927套可租赁住房。项目由招商蛇口旗下的公寓及酒店业务运营管理专业公司招商伊敦负责日常运营管理,截至2024年6月末,太子湾项目和林下项目运行时间分别超过4年和8年,出租率处于高位且收益稳定,属于成熟且优质的项目资产。

从需求端来看,基础设施项目均位于粤港澳大湾区创新密度、经济密度最高的代表性区域之一的蛇口自贸区,公开数据显示,该区域外贸进出口总值年均增长超过20%,租赁需求旺盛。其中,太子湾项目位于南山区三大示范工程之一的蛇口国际海洋城;林下项目周边有四处南山区重点专业服务业发展集聚片区。与此同时,基础设施项目不仅交通便捷,而且周边商业、教育、医疗等配套设施完善。

从供给端来看,虽然深圳保租房供地自2019年以来显著增长,但受制于深圳待开发土地供给有限,未来供地大部分将更加依靠棚户区改造及其他途径,而此类项目往往落地周期较长,因此整体上土地供应较为紧缺。

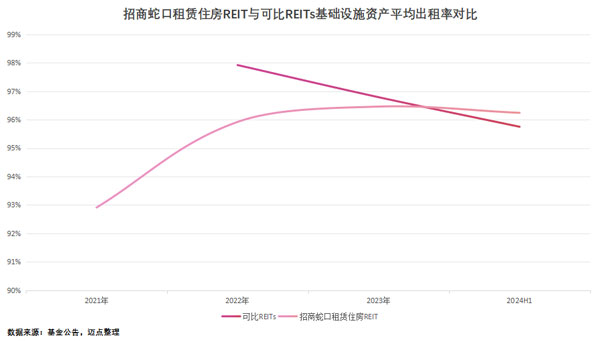

结合出租率来看,2024年上半年,基础设施项目的平均出租率达到96.24%,不仅高于已上市5单保租房REITs平均95.75%的水平,而且自2021年以来呈现出逆势上升态势。数据显示,2024年上半年已上市5单保租房REITs的基础设施资产的平均出租率分别较2022年、2023年下降2.17个百分点和1.04个百分点。申万宏源指出,随着太子湾项目和林下项目进入稳定运营期,加之南山区保障性租赁住房供应紧张,市场供不应求,预计未来出租率将保持较高水平。

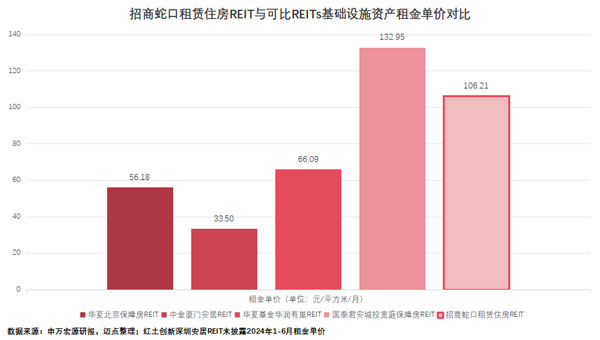

与此同时,基础设施项目的租金水平同样稳步提升,且对比已上市5单保租房REITs处于高位。招募说明书显示,基础设施资产的租金由2021年的96.04元/平方米/月提升至2024年上半年的106.21元/平方米/月,对比已上市5单保租房REITs,仅次于国泰君安城投宽庭保租房REIT。相关数据显示,2023年南山区平均租金位居深圳住房租赁市场第二位。

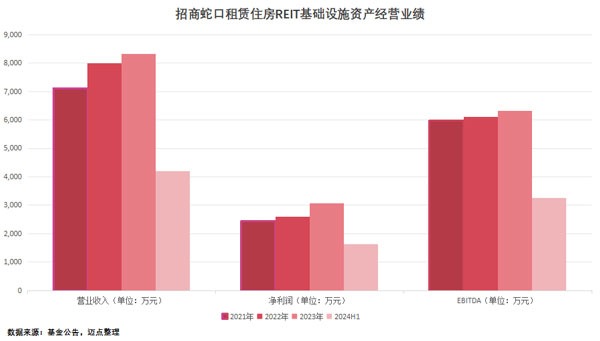

反映到财务指标上,招商蛇口租赁住房REIT的营收与净利润呈逐年上升态势。招募说明书数据显示,基础设施项目的营业收入和净利润分别由2021年的7110万元和2443万元提升至2023年的8328万元和3062万元,2024年上半年分别达到4208万元和1641万元。

申万宏源此前测算,招商蛇口租赁住房REIT在2024年(年化)和2025年的预测净现金流分派率分别为4.37%、4.42%,其中2024年预测值略高于上市保租房REITs中仅披露2024年分派率的国泰君安城投宽庭保租房REIT。

03 招商伊敦助推“安居梦”,让租住和旅居生活更美好

根据公告,招商蛇口租赁住房REIT已于今日(2024年9月19日)正式开启发售,资本市场也将迎来第6单保租房REITs。而在上市以后,运营能力和扩募潜力将成为决定项目收益率和估值水平的关键因素。

作为基础设施项目的运营管理公司,招商伊敦旗下拥有“壹间公寓”、“壹棠服务公寓”、“壹栈人才公寓”三大产品线,覆盖城市白领及精英阶层、中高端商务精英、城市青年人才。截至2024年6月末,公司布局全国19个城市,已开业项目经营建筑面积约133万平方米,房源总数3.24万间;建设期项目规划建筑面积约83万平方米,开业1年以上公寓出租率达到90%,可扩募资产储备丰厚。

值得一提的是,据招募说明书披露,由招商伊敦运营管理的太子湾项目近三年及一期租赁合同的平均续租率约为53%,林下项目近三年及一期租赁合同的平均续租率约为77%;与此同时,2024年上半年基础设施资产的毛利率达到39%,显著高于已上市5单保租房REITs平均25.57%的水平。这从侧面反映出招商伊敦在持续提升品牌价值的同时,同样也具备一定的成本控制能力,继而保证项目的投资回报率。

图注:招商蛇口租赁住房REIT基础设施资产(左为太子湾项目,右为林下项目)

凭借优质的基础设施资产,招商蛇口租赁住房REIT不仅为投资者提供了更好的投资机会,同时也为我国住房租赁市场的健康发展提供了样本。

目前,中国经济已经进入到高质量发展的全新阶段,共同富裕、房地产行业转型以及发挥好资本市场功能,是我国面临的三个结构性问题。保租房REITs的常态化发行,不仅是中国公募REITs试点的线性延续,更是推进实现共同富裕、房地产行业转型、发挥资本市场功能三大问题的重大举措。

保租房作为解决大城市住房问题的重要抓手,旨在缓解住房租赁市场结构性供给不足,满足人口净流入的一二线城市有住房困难的新市民、青年人群的需求。但由于保租房项目重资产、长周期的特性,因此行业的健康发展需要资本市场的支持。而资本市场对于资产质量的要求较高,这也给住房租赁运营商提出了更高的要求。

随着招商蛇口租赁住房REIT的成功发行,招商蛇口将完成公寓业务“投、融、建、管、退”全生命周期发展模式的构建,助力公寓业务经营规模的持续扩张。而招商伊敦,也将携旗下三大产品线,以央企品质和央企担当,为旅居者的安居乐业保驾护航,助力我国住房租赁产业的蓬勃发展。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。