观点网 在多数房企因行业下行及流动性收缩的当下,曾经的“地王”制造者信达地产,不仅在纾困端频频“接盘”,还在进一步扩大自己的朋友圈。

6月5日,信达地产与中海地产在北京签署战略合作协议,双方到场领导均以北京及北方区负责人为主。

(资料图)

(资料图)

据悉,信达地产与中海地产将在在土地市场、收并购、城市更新、商办物业运营、产业园等多个领域深入开展全面的战略合作,各展所长、深化业务合作。

观点新媒体了解到,信达地产还指出,本次战略合作的达成,为信达地产和中海地产未来在全国范围内开展全方位、深层次的战略合作打下了坚实的基础。

新老朋友

信达地产作为中国信达的房地产开发业务运作平台,两年前对自身战略的重新定位,要求其拥有更广泛的“朋友圈”。

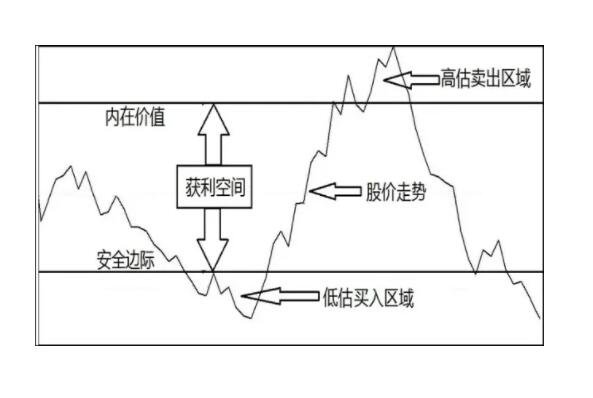

2020年,信达地产首次在年报中提出成为不动产资源整合商的目标,而“资源整合商”的定位意味着摒弃以往房企采取的重资产扩张,选择了一条注重强化资源整合、统筹及输出的轻资产发展道路。

也是从这年开始,信达地产开始积极与众多业内企业签订战略合作协议,合作企业中既有像中海地产、中交地产这类的头部房企,也有万达商管、绿城服务、龙湖智慧生活等在商办、物管领域有着突出表现的企业。

数据来源:观点指数整理、企业公告

据观点新媒体了解到,信达地产的战略合作对象已从传统房地产开发板块延伸至地方项目开发、城市更新、纾困救助与代建等领域。

2022年,信达地产对“资源整合商”定位制定了更为详细和清晰的成长路径。

据悉,该司将通过项目投资、协同拓展、操盘代建、联合建设、项目监管、专业咨询等方式,拓宽业务来源,提高轻资产业务规模,优化业务结构。

同时,通过在物业服务领域与绿城物业开展合作,完成了自身在物业服务水平的提升;在商业运营领域与万达商管达成合作,也帮助信达地产进一步培育商业运营能力。

与中海地产的合作仅是信达地产对外战略合作一个缩影。

持续扩宽朋友圈的背后,是通过与头部企业战略合作,达到对自身开发运营能力补强以及进一步拓展获取资源的渠道。

戴德梁行研究院华南区研究部董事张晓端对观点新媒体指出,信达地产不同于传统开发商,在资产盘活上有着很好的资源和经验。

“前几年市场上行期该公司也在公开土拍市场拿过一些地王项目,既有联合开发也有独立开发运营的。其在住宅项目开发的经验相对丰富些,对综合体和商办项目也有所涉猎,但总体看经验并不突出。”

在她看来,信达地产当前积极的与开发、商管等房地产不同板块合作,显然是希望通过资源整合来强化开发到运营的全周期能力,估计这与当前房地产深陷调整,作为相关央企在纾困中的责任与担当有关。

公开数据显示,2022年,中国信达投放房地产风险化解项目82个,投放规模401亿元,带动1200亿元存量项目复工复产。在保交楼、保稳定、保民生方面,支持保交楼保稳定,保障3.5万套商品房按期交付。此外,2022年新增收购重组类不良资产业务中,房地产风险化解类项目24.6亿元。

对于此次信达与中海的合作,也有业内人士持相反意见,指出战略合作仍是要看具体项目落地,国央企或多或少都与大行们有着并购战略的合作,而实际推进落地的相对较少。

身份转向

现如今,信达地产已完成从“地王”制造者向“纾困”接盘方的身份转变,虽然在具体的经营打法上有着本质改变,但为盘活不良资产的初衷并未改写,只不过彼时为了“救己”,现在为了“渡人”。

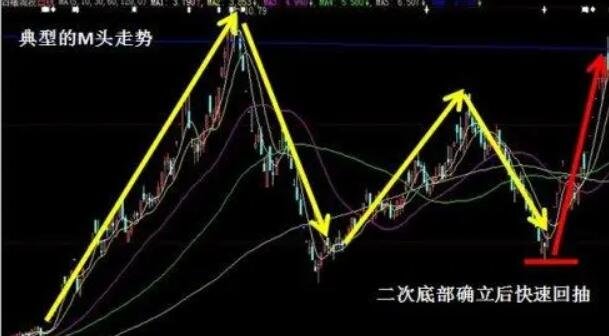

从2015年6月份开始,手中持有丰盈现金的信达地产,在土地市场“斩将”无数,一年内于长三角和珠三角连获8宗“地王”项目,总成交金额达439亿元。

数据来源:观点指数整理、企业公告

据观点新媒体统计,彼时信达地产夺取的“地王”地块最高溢价率达303%,最高土地总价123.18亿元。

事实上,早在2009年信达地产借壳登陆A股之初,凭借着“优越”的背景,被投资者们奉为“未来一线地产股”,但该司实际的表现一直不温不火。

到了2015年末,信达地产迎来了自身的生存危机。彼时中央经济工作会议指出,应鼓励房地产开发企业顺应市场规律调整营销策略,适当降低商品住房价格,促进房地产业兼并重组,提高产业集中度。

一方面是为了不被其他同行业央企兼并,另一方面也是为了母公司中国信达提供承载大量资金投入的载体,于是信达地产开始在一二线城市土地市场频频举牌,屡获地王。

但是,信达地产获取高价地块所带来的高成本,不像一味“良药”。

2015年,信达地产净负债率由上年同期的184.05%迅速上升至281.11%,涨幅达97.06%,增速达62.73%。2016年至2018年间,净负债率分别为311.34%、213.33%、79.06%

2018年净负债率快速下滑,是因为收缩了在土地市场的投入。资料显示,2015年至2017年,信达地产分别按年新增土地储备111万平米、77.40万平米、52.80万平米。

现如今,背靠着母公司中国信达四大AMC之一的优势,信达地产在逆周期下源源不断吸收困境房企项目,完成从“地王”制造者向“纾困”接盘方的转变。

自从民营房企组团出险以来,AMC便成为了纾困房地产的白武士,但AMC旗下地产开发平台普遍缺少项目开展经验。中国信达则恰恰相反,偏爱“接管+委托代建”模式,信达地产因此吃到“纾困”红利。

目前,中国信达“接管+委托代建”模式已完成盘活包括佳兆业广州南沙烂尾楼悦伴湾、新力控股广州增城海石洲悦等多个项目,今年开年来,更是把目光聚焦在深圳的旧改阵营。

今年1月,信达地产先是官宣参与到和昌集团在深圳的两个旧改项目盘活,项目总货值达340亿元。此后的2月6日,再纾困中南建设宝安项目,合计旧改总货值将达到385亿元。

据观点新媒体观察,中国信达在大量收割不良资产的同时,也是要承担相对应的风险,主要就是体现在合作项目的建设、施工、交付、回款方面,而这部分风险一开始在财报中展露。

2022年财报显示,中国信达归母净利润录得63.13亿元,按年下滑47.6%。其中原因包含,受疫情和市场环境变化的影响,该公司以摊余成本计量的不良债权资产收入下降以及持有资产金融资产估值下降。

期内,该司摊余成本计量的不良债权资产收入为100.70亿元,按年减少33.96亿元,连续录得两个财年的下滑。

而信达地产在中国信达不断投喂下,曾经的同行现如今成为了纾困对象,目前已接洽包括和昌、中南建设、佳兆业、世茂、新力等困境企业项目。

2022年财报显示,信达地产代建业务亦发展迅速,实现销售金额224.18亿元,其中合作项目权益销售金额75.22亿元、代建项目销售金额57.8亿元,两项数据分别按年提升5.18%、762.68%。