21世纪经济报道记者吴抒颖 广州报道

恒大物业于2023年6月5日晚间一口气发布了三份此前延发的业绩公告,包括2021年业绩公告、2022年半年业绩公告以及2022年业绩公告。这三份业绩公告的发布意味着这家停牌了一年半的物业企业在复牌的路上踏出了一步。

根据恒大物业所发布的业绩公告,其2021年录得营业收入131.94亿元,归母净亏损3.16亿元;2022年实现盈利,录得营业收入分别录得约118.1亿元,归母净利润则为14.23亿元。

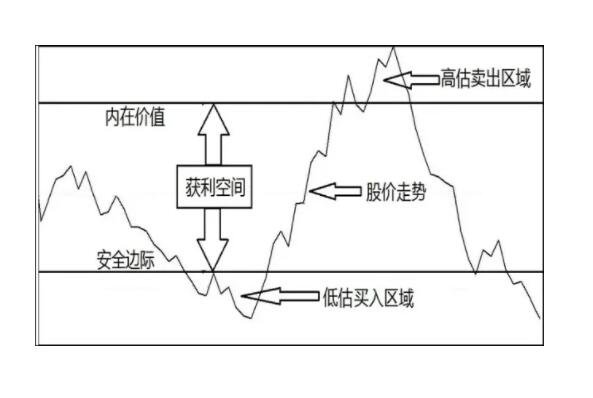

(资料图片仅供参考)

(资料图片仅供参考)

以此看来,恒大物业完成了其中的一项要求,距离复牌近了一步。

对于备受外界关注的134亿元被占用资金解决方案,恒大物业称,其正与中国恒大就此商讨偿还方案;此外将根据相关法律及适用协议尽力采取合理的措施向相关方追收各类应收款项,包括但不限于已经拨备减值的应收款项,及因不满足收入确认条件而暂未计入收入的应收款项。

稳住经营

即便房地产行业下行,物业板块也是能够相对形成稳定收入的板块,这在恒大物业身上也得到了印证。

在母公司中国恒大出险的这段时间里,恒大物业营业收入保持了一定的规模。

2021年全年,恒大物业录得营业收入约131.94亿元,毛利润约36.64亿元,净亏损约3.89亿元,归母净亏损为约3.16亿元。

在规模上,恒大物业也保持在行业领先的位置。截至2021年年底,恒大物业总合约面积约8.22亿平方米,在管面积约4.73亿平方米。

进入2022年,恒大物业收入和毛利均录得下跌,但净利润则扭亏为盈。根据业绩公告,恒大物业2022年营业收入为118.09亿元,下滑10%,毛利润则下滑至27.19亿元,净利润14.78亿元,归母净利润为14.23亿元。

去年,恒大物业的合约面积和在管面积与2021年相当,截至2022年年底,恒大物业总合约面积约8.19亿平方米,在管面积约5亿平方米。

值得留意的是,恒大物业在业绩公告中提到,从2021年9月开始,由于中国恒大流动性困难,恒大物业管理层预计从中国恒大获得的经济利益具有高度不确定性。但由于物业服务客户包括全体业主并涉及社区的各个方面,其作为一个整体具有整体性及不可分割性,将之撇除并不可行,且该服务不会产生额外的成本,因此,其继续向中国恒大提供物业服务。

截至2022年年底,恒大物业为中国恒大提供的服务收入金额约10.3亿元;与此同时,恒大物业的应收贸易账款同比也有显著增长。截至2022年年底,恒大物业的应收贸易账款约27.39亿元,同比增长约7.39亿元。恒大物业表示,这主要由于受疫情影响,物业费收缴率略有下降所致。

对于应收贸易账款以及为中国恒大提供的服务收入,恒大物业称,将根据相关法律及适用协议尽力采取合理的措施向相关方追收应收款项,积极维护其利益。

值得留意的还有恒大物业在收购方面的表现。

根据恒大物业业绩公告,截至2021年年底,其以21.7亿元收购了7家物业企业。而自各自收购日期起至 2021 年 12 月 31 日期间,已收购业务为恒大物业贡献了24.69亿元的收入,以及2600万元的净亏损。

商讨方案

恒大物业已采取若干措施以解决持续经营不确定性,包括与中国恒大商讨偿还该质押涉及款项的方案、精简营运成本、与供应商及收并购公司洽谈应付款展期协议,及提升内部控制以保障公司持续稳健经营等。

在两份业绩公告中,恒大物业的审计机构也给出了带强调事项段的无保留意见。

上会栢诚表示,恒大物业的净流动负债和净负债等表明存在可能影响恒大物业持续经营能力的重大不确定性。恒大物业正在实施各种措施来改善其流动性。在所有这些措施能成功实施的基础上,恒大物业董事认为其将有足够的营运资金来偿还到期的财务债务,因此,综合财务报表已按持续经营基准编制。“就此事项,我们的意见未作修改。”

根据业绩公告,截至2022年年底,恒大物业的净流动负债和净负债分别为约33.21亿元和15.13亿元。

此外,为了进一步降低关联方的影响,恒大物业也在采取可能的措施。

恒大物业表示,自2021年本公司控股股东中国恒大发生流动性危机以来,其业务受到了一定影响,尤其是非业主增值服务方面。

恒大物业称,得益于物业管理行业“轻资产、稳定现金流”的行业特性,在其董事会及管理层的努力下,其专注于“物业服务 生活服务”模式为广大业主和住户提供高质量服务,并已经摆脱了控股股东流动性危机所带来的诸多不利影响,公司总体经营表现稳健,市场化拓展能力进一步增强,具备长期持续发展的能力。

2022年度,恒大物业来自关联方的收入约1.4亿元,仅占总收入约1.2%,对其整体收入基本没有任何重大影响。恒大物业表示,其将致力于不断为业主提供多元化服务,减少对关联方业务的依赖。

业绩公告表示,回顾过往,面对关联方流动性危机,恒大物业坚持稳健经营,始终保持业绩稳定。2023年,物业行业仍处在深度调整期,但行业发展规律不变,“存量 增量”的发展模式不变。恒大物业将围绕“金碧 ”的多元化品牌发展战略,调整内部发展策略,优化项目拓展标准,因地制宜、综合考虑目标项目业务协同性、布局互补性及长期盈利能力等多重因素,加大优质存量项目的拓展力度,实现第三方项目拓展工作从“规模化”向“效益及规模化”转变,提升重点城市项目密度,优化业态布局。